(资料图)

(资料图)

事件:公司发布2023 半年度业绩预告。2023H1 公司实现归母净利润20.39-22.42 亿元,同比增长50%-65%,实现扣非归母净利润11.94-13.13亿元,同比增长0%-10%。其中2023Q2 公司实现归母净利润8.99-11.03 亿元,中值10.01 亿元,同环比+19%/-12%;实现扣非净利润5.82-7.02 亿元,中值6.42 亿元,同环比-15%/+5%。我们预计公司Q2 德枋亿纬实现投资收益约-1.5 亿元,排除其影响,23Q2 实现归母净利润中值11.51 亿元,实现扣非归母净利润7.92 亿元,业绩基本符合市场预期。

动力储能出货量环比高增,预计Q2 出货量12-13GWh。我们预计公司Q2动力储能电池出货量12-13GWh,其中三元出货量2.5-3GWh,环比+30%以上,主要受益三元方形投产出货量提升,铁锂出货量约10GWh,环比+35%以上,主要受益于储能需求增加,我们预计公司Q2 储能出货量约7GWh。

公司铁锂产能目前已大规模投产,随着铁锂产能快速爬坡,预计23 全年铁锂电池出货量达55-60GWh,其中储能35-40GWh。叠加三元动力电池,预计2023 全年动力储能出货量70GWh 以上,同比实现翻倍以上增长。大圆柱电池已投产,预计下半年实现量产。

动力储能价格Q2 大幅调整,下半年预计维持稳定。我们预计公司Q2 动力储能电池价格随上游材料价格下降同比调整,预计动力储能电池Q2 价格环比下降10-20%,三元/铁锂电池含税单价下调至0.9/0.8 元/Wh,预计公司下半年价格趋于稳定。公司Q2 德枋亿纬合资厂由于库存减值等原因出现亏损,预计亏损1.5 亿元。消费电池环比有所改善,预计思摩尔业绩受益于一次电子烟放量环比有所提升。

投资建议:考虑公司产品出货量高增,我们预计公司2023-2025 年实现归母净利51.17/81.61/110.72 亿元,同比+45.8%/+59.5%/+35.7%,对应EPS 为2.50/3.99/5.41 元,维持“买入”评级。

风险提示:下游需求不及预期;大圆柱量产不及预期;行业竞争加剧。

广东省新一轮送教支教活动在西藏林芝市第三幼儿园举行

广东省新一轮送教支教活动在西藏林芝市第三幼儿园举行

广东医谷:2022年“创客广东”生物医药专题赛圆满落幕

广东医谷:2022年“创客广东”生物医药专题赛圆满落幕

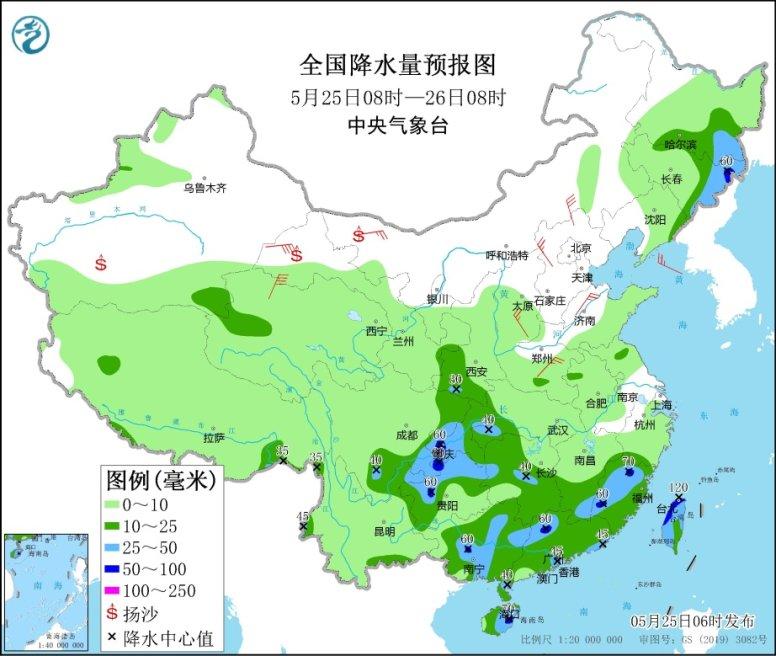

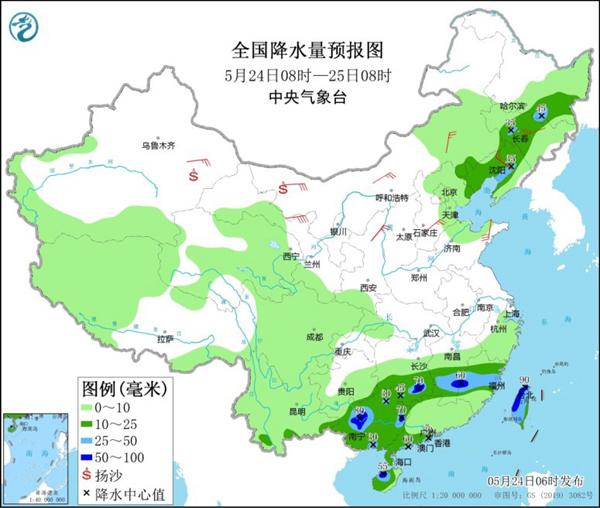

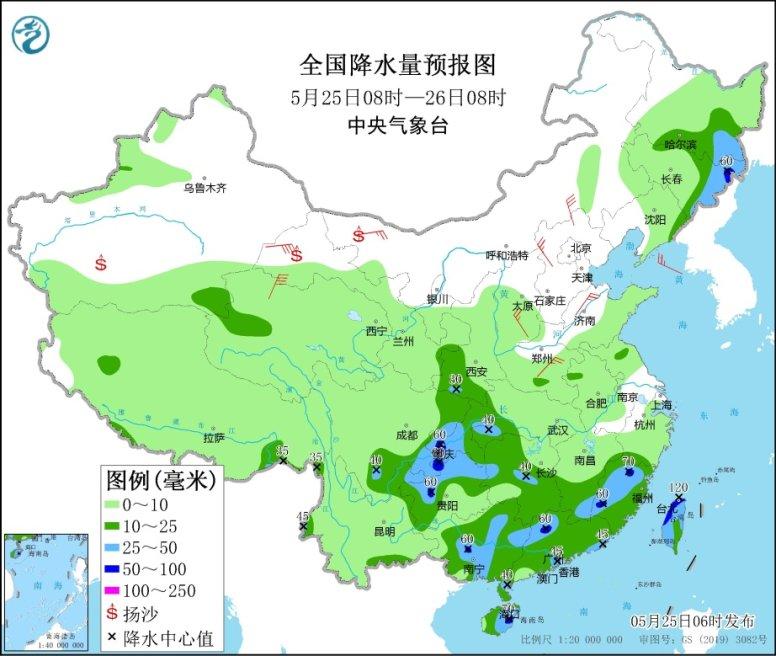

南方频繁阴雨持续至月底 北方大范围降温

南方频繁阴雨持续至月底 北方大范围降温

东北黄淮等地有强对流天气 江南华南及贵州等地多降雨

东北黄淮等地有强对流天气 江南华南及贵州等地多降雨

《只此青绿》被抄袭 舞蹈作品维权难在哪里?

《只此青绿》被抄袭 舞蹈作品维权难在哪里?

Copyright © 2015-2022 北冰洋时尚网版权所有 备案号:沪ICP备2020036824号-3 联系邮箱:562 66 29@qq.com